近日,在港交所上的盛京银行(HK:02066)发布截至2021年12月31日止年度业绩公告(下称“财报”)。财报显示,盛京银行的多项财务指标出现了不同程度的下滑,其中利润规模更是“腰斩”。

具体来看,盛京银行2021年实现营收154.67亿元,2020年同期为162.67亿元,同比下降4.9%;净利润4.31亿元,2020年同期为12.32亿元,同比骤降65.0%;归属于该行股东的净利润为4.02亿元,2020年同期为12.04亿元,同比减少66.6%。

贝多财经了解到,这并非盛京银行首次出现业绩下滑的情况。相比之下,盛京银行在2020年的收入就已大幅下降,即同比2019年减少22.6%;同时,该行的净利润同比减少77.3%,归属于该行股东的净利润同比减少77.9%。

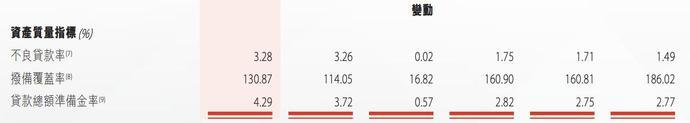

对比来看,盛京银行2021年的营收规模还不及其2018年的水平。此外,盛京银行的不良贷款率再度攀升,达到3.28%,再创新高。这意味着,盛京银行的借贷业务风险管控水平下滑,贷款不良压力倍增。

收入先增后降,五年利润降幅超过九成

据盛京银行财报,该行2017年、2018年、2019年、2020年和2021年的营业收入分别为132.50亿元、158.85亿元、210.07亿元、162.67亿元和154.67亿元,先增后降,并于2019年达到历史高峰。

来源:盛京银行财报。

同期,盛京银行的净利润分别为75.74亿元、51.26亿元、54.38亿元、12.04亿元和4.31亿元,整体呈现持续下滑态势。其中,2017年的利润规模高达75亿元,而2021年则最低,五年期间降幅达到94.3%。

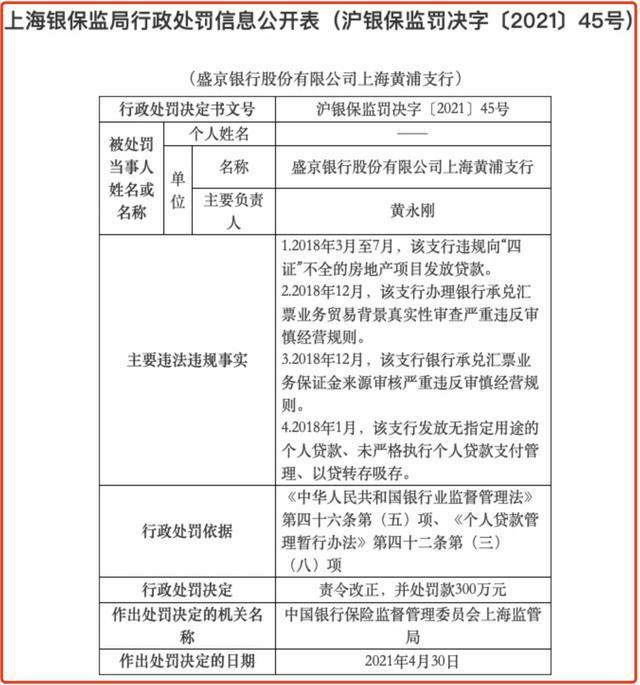

另一方面,盛京银行还在2021年因存在多项问题接连收到监管罚单。就在2021年5月13日,盛京银行上海普陀支行、上海黄浦支行、上海分行、上海长宁安龙支行等四家分支机构分别被上海银保监局罚款100万元、300万元、101.86万元、50万元,合计被处罚金额超过550万元。

来源:上海银保监局。

而在2021年2月,盛京银行就曾因未按规定履行客户身份识别义务及未按规定报送大额交易报告或者可疑交易报告,被央行沈阳分行罚款246万元。同时,时任盛京银行合规部副总经理王姣、时任运营管理部总经理阮杨、时任信用卡中心总经理邢进和时任零售业务部总经理孙英品等人均被罚款。

此前的2020年9月,盛京银行北京分行还因存在七项违法违规行为,被央行营业管理部给予警告并罚款299.5万元。同期,时任盛京银行北京分行反洗钱主管行长章波等3名负责人均被处罚。

而在2020年1月,盛京银行曾因未按规定时限报送案件信息,被辽宁银保监局罚款50万元。2020年5月,盛京银行锦州分行因贷款“三查”不到位,严重违反审慎性经营规则,被锦州银保监分局处罚款30万元。

增长再度停滞,多项核心指标同比下滑

贝多财经了解到,2018年可谓盛京银行的转折点,资产规模和净利润自从2014年上市后首次出现下滑。早前财报显示,盛京银行2018年的营业收入为158.85亿元,同比增长19.9%;净利润为51.26亿元,同比下降32.3%。

而在2019年,盛京银行则出现短暂的增长,对应的营业收入为210.07亿元,同比增加32.2%,较上市之初增长近1倍;实现净利润54.38亿元,同比增加6.1%。截至2019年末,盛京银行总资产为1.02万亿元,重回万亿元级别。

相比之下,盛京银行2018年末的资产规模则为9850亿元。据贝多财经了解,于2019年5月获批担任董事长的邱火发曾在该行2019年报的致辞中称,“2019年是盛京银行转型发展史上具有里程碑意义的一年。”

但,好景不长。贝多财经了解到,2020年,盛京银行的增长再度停滞,其中营收、净利润分别下滑22.6%和77.3%。与此同时,该行的不良贷款率也猛增至3.26%,较2019年同期的1.75%增长1.51个百分点,创五年内新高。

同时,盛京银行的拨备覆盖率由2019年末的160.90%下降至114.05%。截至2020年末,该行的核心一级资本充足率和一级资本充足率均为11.07%,资本充足率为12.23%。而截至2019年末,上述三项指标分别为11.48%、11.48%和14.54%。

来源:盛京银行财报。

不过,盛京银行的资产总额则保持增长。截至2020年末,该行的资产总额10379.58亿元,较2019年末增加164.78亿元,同比微增1.7%。而截至2021年末,该行的资产总额为10061.26亿元,则相较2020年末减少3.1%。

2021年,盛京银行实现营收154.67亿元,同比下降4.9%;实现净利润4.31亿元,同比减少65.0%;归属于该行股东的净利润为4.02亿元,同比减少66.6%。

不良贷款率持续攀升,远高于行业均值

资产质量方面,盛京银行在2021年的不良贷款率继续增加,攀升至3.28%,再创新高。戒指2021年末,该行的拨备覆盖率为130.87%,较2020年末提升16.82个百分点。同期,该行的核心一级资本充足率和一级资本充足率均为10.54%,资本充足率为12.12%。

来源:盛京银行财报。

对比六家国有大行来看,截至2021年末,工商银行、建设银行、农业银行、中国银行、交通银行和邮储银行的不良贷款率分别为1.42%、1.42%、1.43%、1.33%、1.48%和0.82%,均有不同程度的优化。

相关数据显示,2021年银行业平均不良贷款率为1.73%,2020年为1.92%,相对优化0.19个百分点。在和盛京银行相似的城市商业银行中,浙商银行(SH:601916、HK:02016)的不良贷款率也出现了上升。

数据显示,截至2021年末,浙商银行的不良贷款率为1.53%,比2020年末上升0.11个百分点;拨备覆盖174.61%,比2020年末下降16.40个百分点;贷款拨备率2.68%,比2020年末下降0.04个百分点。

不过,浙商银行的资产规模、营收和利润均远高于盛京银行。2021年,浙商银行实现营业收入544.71亿元,同比增长14.19%;归属银行股东的净利润为126.48亿元,同比增长2.75%。截至2021年末,浙商银行的资产总额为2.29万亿元,同比增长11.64%。

展望2022年,盛京银行表示,将围绕“做一家好银行”的战略愿景,并回归本源、专注主业,坚守“服务地方经济、服务中小企业、服务城乡居民”市场定位。

内容来源:贝多财经

| ||||

增值电信业务经营许可证 互联网新闻信息服务许可证 国际联网备案

海峡风网 版权 所有©1997-2017

未经书面授权禁止复制或建立镜像 举报邮箱:jubao@123777.net.cn