崛起于生态割裂时代的微盟(2013.HK),似乎正在遭遇天花板的危机。

据微盟最新公布的2021年报显示:其由2020年盈利1.08亿元,在2021年转为亏损5.66亿元。

尽管号称“中国版Salesforce”,但在「不二研究」看来,微盟天花板渐显,距离这个梦想尚且任重道远。

截至4月8日港股收盘,微盟的股价报收5.10港元/股,较2021年2月17日的高点33.00港元/股,跌去84.55%。

2021由盈转亏

近日,微盟集团(下称“微盟”)披露2021年业绩公告。

据财报显示,2021年微盟收入为26.86亿元,较2020年的19.69亿元同比增长36.41%。同期毛利15.16亿元,较2020年的10.03亿元同比增长51.25%,毛利率分别为56.5%和50.9%。

从营收和毛利数据来看,2021年较2020年整体有所提升,但实际却是由盈利转为亏损状态。

2020年,微盟经调整净利润为1.08亿元,而2021年,微盟经调整净亏损5.66亿元。招股书解释称,主要是由于微盟战略性增加了研发投入,重点建设「WOS」新商业操作系统,建立行业领先优势,及2021年及以前年度收购公司带来的亏损。

从微盟主要经营数据上看,其业务主要分为数字商业和数字媒介两大类。

2021年,数字商业收入19.67亿元,较2020年的11.51亿元同比增长70.93%。

订阅解决方案的收入为11.88亿元,同比增长90.84%;付费商户数10.28万名,同比增长4.91%;每用户平均收入1.16万元,同比增长57.70%。

商家解决方案的收入为人民币7.79亿元,同比增长47.47%;毛收入为109.48亿元,同比增长12.12%;付费商户数5.79万名,同比增长26.72%;每用户平均收入1.35万元,同比增加16.38%。

同期,数字媒介收入7.19亿元,较2020年的8.18亿元同比下降12.15%。

其中,广告主数量为2287名,同比下降8.67%;每广告主平均开支为36.33万元,同比下降0.62%

在数字商业的商家解决方案和数字媒介中,微盟合计助力6.02万商户投放的毛收入达117.8亿元,同比增长10.3%。

「不二研究」认为,虽然微盟的营收数据较往年有所增长,但这并不能遮掩2021年的它正处于流血的状态,或是由于其营收并不能承受其成本所致。

成本负担加剧

据财报显示,2021年微盟销售成本为11.69亿元,较2020年的9.66亿元同比增长21.01%。

按性质划分,销售成本分为数字媒介的广告流量成本、员工成本、宽带及硬件成本、合约经营服务成本、无形资产摊销、税金及附加税和折旧。

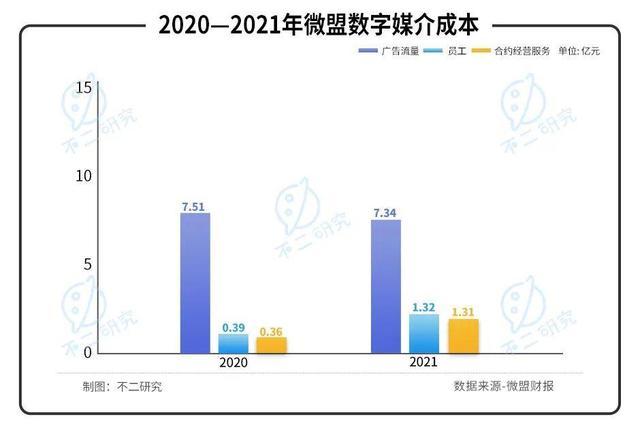

其主要成本来源于数字媒介的广告流量成本、员工成本和合约经营服务成本。

2020-2021年,微盟数字媒介的广告流量成本分别为7.51亿元和7.34亿元,占销售成本的77.7%和62.8%。员工成本分别为0.39亿元和1.32亿元,占销售成本的4.0%和11.3%。合约经营服务成本分别为0.36亿元和1.31亿元,占销售成本的3.8%和11.2%。

按业务分部划分,2020-2021年,微盟数字商业成本分别为1.85亿元和4.65亿元,占销售成本的19.1%和39.8%;数字媒介成本分别为7.82亿元和7.04亿元,占销售成本的80.9%和60.2%。

毛利方面,据财报显示2020-2021年,微盟数字商业分别为9.66亿元和15.02亿元,占总毛利的96.3%和76.3%;数字媒介分别为0.37亿元和0.15亿元,占总毛利的3.7%和1.0%。

2021年微盟销售及分销开支为17.15亿元,较2020年的9.19亿元同比增长86.52%;一般及行政开支为8.11亿元,同比增长211.23%;研发开支总额7.75亿元,同比增长208.76%。

「不二研究」认为,成本的增加正在蚕食着利润,微盟亟需做出调整来脱离这一处境,进而博得资本市场的青睐。

距离"中国版Salesforce"还有多远?

截至2021年12月31日,微盟集团的现金及现金等价物达到人民币38.09亿元,同比增长108.83%。流动资产65.18亿元,流动负债27.93亿元,流动资产足以覆盖流动负债。

即便如此,资本市场似乎并不为其买单,从去年开始,微盟股价一直处于波动下滑趋势,截至2022年3月,近一年跌幅达72.76%。

从此次微盟财报数据来看,持续亏损的营收、飙升的营业成本,都是微盟眼下待解决的关卡。

此外,除了有赞等老对手的挑战,微盟还将面临来自阿里、华为、腾讯等跨界巨头的搅局。微盟成为“中国版Salesforce”,目前看来只是南柯一梦。

内容来源:钛媒体APP

| ||||

增值电信业务经营许可证 互联网新闻信息服务许可证 国际联网备案

海峡风网 版权 所有©1997-2017

未经书面授权禁止复制或建立镜像 举报邮箱:jubao@123777.net.cn